Management-Buy-Out: Wenn Manager zu Unternehmern werden

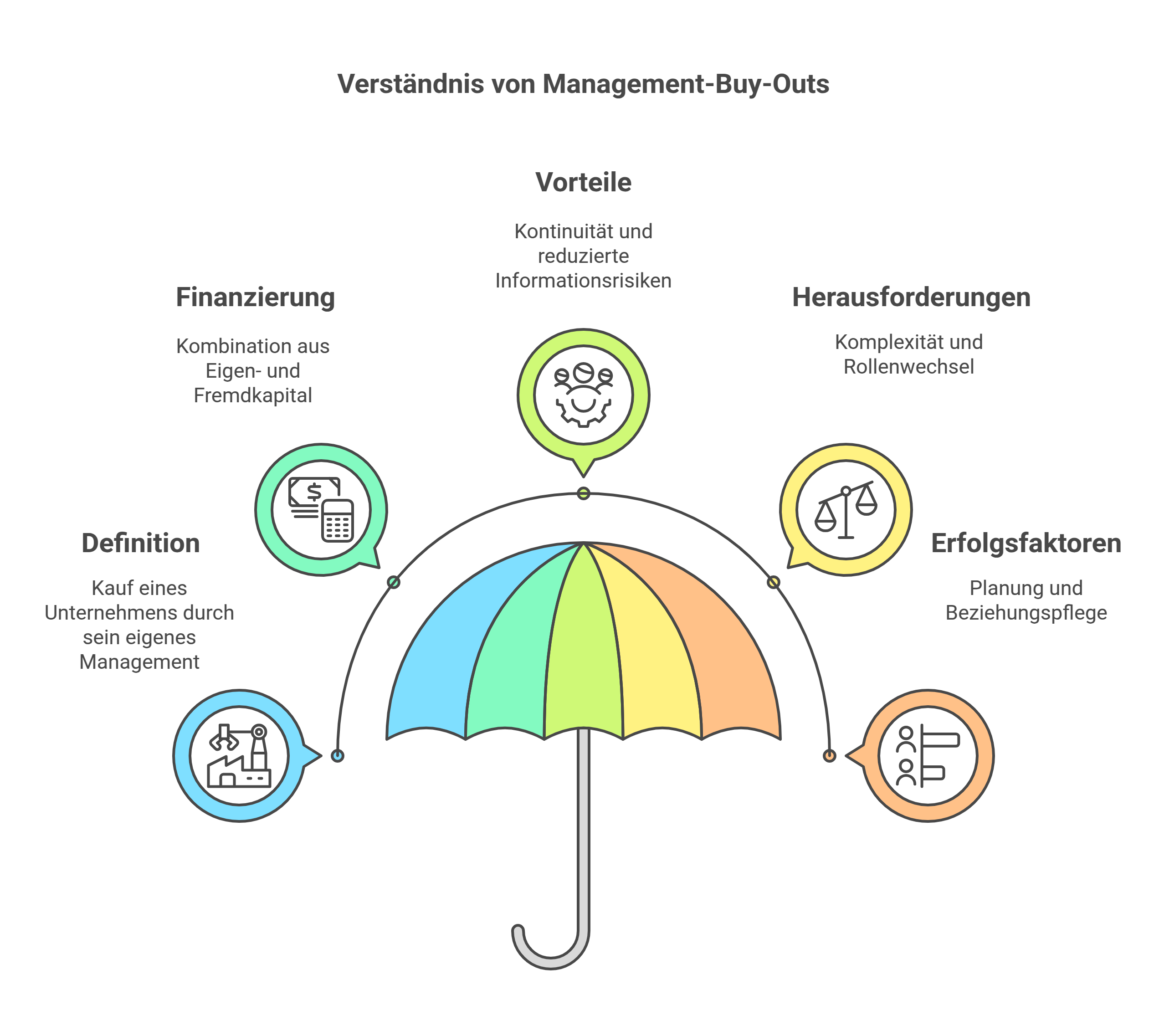

Ein Management-Buy-Out (MBO) bezeichnet den Kauf eines Unternehmens durch dessen eigenes Management. Diese Form der Unternehmensübernahme hat in den letzten Jahren stark an Bedeutung gewonnen, insbesondere im Kontext der Unternehmensnachfolge im Mittelstand. In diesem Artikel beleuchten wir die Hintergründe, Chancen und Herausforderungen von Management-Buy-Outs.

Was ist ein Management-Buy-Out?

Bei einem MBO übernimmt das Führungsteam eines Unternehmens, oft gemeinsam mit externen Investoren, die Eigentümerschaft von den bisherigen Gesellschaftern. Dabei kaufen sie entweder das gesamte Unternehmen oder gliedern Teile aus. Der entscheidende Punkt ist, dass das erwerbende Management bereits vor der Transaktion in leitender Funktion für das Unternehmen tätig war.

Im Unterschied zum Management-Buy-In kommt hier der Käufer aus dem Unternehmen, beim MBI kommt der Käufer aus außerhalb des Unternehmens.

Durch den Eigentümerwechsel löst sich der klassische Interessenkonflikt zwischen angestelltem Management und Unternehmenseignern auf, der sogenannte Prinzipal-Agent-Konflikt. Denn nach dem Buy-Out sind die Manager selbst Anteilseigner und profitieren unmittelbar vom Erfolg "ihres" Unternehmens.

Wie wird ein MBO finanziert?

In der Regel stammt nur ein kleiner Teil der Kaufsumme aus dem Privatvermögen des Managements. Der Löwenanteil wird durch eine Kombination aus Eigen- und Fremdkapital aufgebracht.

Als Eigenkapitalgeber fungieren häufig Private-Equity-Gesellschaften oder andere Finanzinvestoren. Sie stellen Kapital zur Verfügung, um nach erfolgreicher Entwicklung des Unternehmens ihre Anteile später mit Gewinn weiterzuveräußern. Die Fremdkapitalfinanzierung erfolgt überwiegend durch Bankkredite.

Wenn der Fremdkapitalanteil besonders hoch ist, spricht man von einem Leveraged Buy-Out (LBO). Dies birgt Chancen, aber auch Risiken: Entwickelt sich das Unternehmen planmäßig, wirkt der Leverage-Effekt als Renditehebel. Gerät es jedoch in Schwierigkeiten, droht schnell die Überschuldung.

Die Finanzierung ist komplex und muss sorgfältig geplant werden, um eine solide Kapitalstruktur zu erreichen. Hohe Schulden können zum Risiko werden. Ein wichtiges Instrument können dabei Earn-Out Modelle sein, die den Kaufpreis an zukünftige Erfolge koppeln.

Vorteile von Management-Buy-Outs

MBOs haben sich als Instrument der Unternehmensnachfolge vielfach bewährt. Sie bieten eine Reihe von Vorteilen sowohl für Verkäufer als auch für Käufer:

- Verkaufende Alteigentümer ohne geeignete familieninterne Nachfolger können ihr Lebenswerk an ein Team übergeben, das sie seit Jahren kennen und dem sie vertrauen. Die Kontinuität in Strategie und Führung ist so eher gewährleistet als bei einem Verkauf an Externe.

- Im Verkaufsprozess müssen weniger sensible Unternehmensinformationen nach außen gegeben werden, da das Management als Käufer die Situation bestens kennt. Das reduziert die Gefahr, dass vertrauliche Daten an Wettbewerber gelangen.

- Für das übernehmende Management ist ein MBO die große Chance, unternehmerisch tätig zu werden und direkt von der Wertsteigerung des Unternehmens zu profitieren. Das schafft hohe Motivation und Leistungsbereitschaft.

- Finanzinvestoren sehen MBOs als attraktive Anlagemöglichkeit. Denn im Vergleich zu Übernahmen durch externes Management kennen MBO-Teams ihr Unternehmen "in- und auswendig" und sind mit Markt und Kunden bestens vertraut.

Ein spezieller Fall sind Sanierungs-Buy-Outs bei wirtschaftlich angeschlagenen Unternehmen. Hier sehen die Insider aus dem Management oft noch Zukunftsperspektiven, die Externe so nicht erkennen. Wenn sie bereit sind, das unternehmerische Risiko selbst zu tragen, kann ein MBO der Rettungsanker sein.

Herausforderungen und Risiken

So attraktiv Management-Buy-Outs in vielen Situationen sind, es gilt auch einige Herausforderungen zu meistern:

- Die Finanzierung ist komplex und muss sorgfältig geplant werden, um eine solide Kapitalstruktur zu erreichen. Hohe Schulden können zum Risiko werden.

- Der Rollenwechsel vom Manager zum Unternehmer erfordert auch einen Mentalitätswandel. Nicht immer gelingt diese Transformation.

- In der Verhandlung mit Alteigentümern kann es zu Interessenkonflikten kommen, wenn das Management durch seinen Informationsvorsprung in Versuchung gerät, den Wert des Unternehmens schlecht zu reden, um einen niedrigeren Kaufpreis zu erzielen.

- Bei Sanierungs-Buy-Outs tragen die übernehmenden Manager ein besonders hohes unternehmerisches Risiko. Scheitert die Sanierung, droht der Totalverlust des eingesetzten Kapitals.

Erfolgsfaktoren für MBOs

Um diese Risiken zu begrenzen und die Chancen von Management-Buy-Outs optimal zu nutzen, empfiehlt sich eine frühzeitige Planung und Vorbereitung, idealerweise mehrere Jahre vor der geplanten Transaktion. Kernelemente sind:

- Erstellen eines überzeugenden Business Plans mit plausiblen Annahmen zur Geschäftsentwicklung, zum Investitionsbedarf und zur Ergebnisentwicklung

- Aufbau tragfähiger Beziehungen zu Finanzierungspartnern, sowohl auf Eigen- als auch auf Fremdkapitalseite

- Offene Kommunikation und Vertrauensbildung zwischen kaufendem Management und verkaufenden Alteigentümern

- Sorgfältige Regelung der Gesellschafterstellung im Kaufvertrag, etwa durch Gesellschaftervereinbarungen mit klaren Vetorechten, Informationsansprüchen und Exit-Regelungen

- Frühzeitige Klärung der Nachfolgeregelung auch für das MBO-Team selbst, um langfristige Stabilität zu sichern

Auch die Motivation und Incentivierung der zweiten Führungsebene und der Belegschaft sind entscheidende Erfolgsfaktoren. Hier hat sich die Einführung von Mitarbeiterbeteiligungsprogrammen in vielen Fällen bewährt.

Fazit

Management-Buy-Outs sind eine spannende Option für Unternehmensverkäufer und Führungskräfte, wenn die Rahmenbedingungen stimmen und beide Parteien gut vorbereitet sind. Für verkaufswillige Eigentümer, gerade im Mittelstand, eröffnen sich neue Möglichkeiten der familienexternen Nachfolgeregelung.

Für Manager ist der Schritt ins Unternehmertum eine große Chance, aber auch eine Herausforderung. Wer unternehmerisch denkt und handelt, finanzielle Risiken nicht scheut und Führungsstärke beweist, kann als MBO-Unternehmer sehr erfolgreich sein. Der Trend zu mehr Buy-Outs durch das Management dürfte sich daher fortsetzen.

Quellen:

Wie viel ist Ihr Unternehmen wert?

Nutzen Sie unser kostenloses Bewertungstool und erhalten Sie in wenigen Minuten eine erste fundierte Einschätzung.

Jetzt kostenlos bewertenÜber den Autor

Sven Graeber

Weitere interessante Artikel

Umgang mit unterschiedlichen Preisvorstellungen bei Unternehmenstransaktionen

Bei Unternehmenstransaktionen haben Käufer und Verkäufer oft unterschiedliche Preisvorstellungen. Dieser Artikel zeigt Gründe dafür auf und gibt Tipps, wie man trotzdem zu einem für beide Seiten fairen Deal kommt.

KI revolutioniert den M&A-Markt: Wie künstliche Intelligenz Fusionen und Übernahmen verändert

Künstliche Intelligenz verändert die Art und Weise, wie Fusionen und Übernahmen durchgeführt werden. Erfahren Sie, wie KI-Technologien den M&A-Prozess transformieren und welche Chancen und Herausforderungen damit verbunden sind.

Habe ich das Zeug dazu, ein Unternehmen zu kaufen?

Habe ich das Zeug dazu, ein Unternehmen zu kaufen? Diese Frage sollten Sie sich selbst stellen, bevor Sie mit der Suche nach einem Unternehmen beginnen. In diesem Artikel erfahren Sie, welche Faktoren Sie beim Kauf eines Unternehmens berücksichtigen sollten.